Konzernlagebericht

Unternehmenskennzahlen 2019 auf einen Blick

- Der Bestellungseingang belief sich aufgrund schwacher Märkte auf CHF 2590 Mio. gegenüber CHF 2731 Mio. im Vorjahr, was einer Abnahme von 5,2% entspricht.

- Der Bestellungsbestand ging um 2,2% auf CHF 583 Mio. zurück, gegenüber CHF 596 Mio. im Vorjahr.

- Der Umsatz ging um 0,6% auf CHF 2593 Mio. zurück (2018: CHF 2609 Mio.), beeinflusst durch ungünstige Währungseffekte.

- Das EBITDA, einschliesslich Sondereffekte, sank um 9,9% von CHF 406 Mio. oder 15,6% des Umsatzes im Jahr 2018 auf CHF 366 Mio. oder 14,1% des Umsatzes. Das EBITDA, ausschliesslich der Sondereffekte in Zusammenhang mit Restrukturierungsmassnahmen, belief sich auf 15,1%.

- Das Ergebnis aus fortgeführten Aktivitäten nahm um 36,4% auf CHF 110 Mio. ab (2018: CHF 173 Mio.)

- Das Konzernergebnis, beeinflusst durch die Reklassifizierung von CHF -284 Mio., belief sich auf CHF -66 Mio., das Ergebnis je Aktie lag bei CHF -0.21. 2018 betrug das Konzernergebnis CHF 245 Mio. bei einem Ergebnis von CHF 0.71 je Aktie.

- Der Personalbestand (Vollzeitäquivalente) betrug weltweit 11134 gegenüber 10727 Mitarbeitenden im Vorjahr.

- Der ROCE betrug 7% gegenüber 12,1% im Jahr 2018.

- Der Verwaltungsrat wird an der Generalversammlung 2020 eine Dividendenausschüttung von CHF1.00 je Aktie beantragen. Diese besteht aus einer ordentlichen Dividende von CHF0.35 und einer Sonderdividende von CHF0.65 je Aktie.

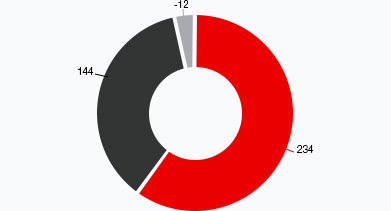

Umsatz 2019 nach Segment

in CHF Mio.

- Segment Surface Solutions

- Segment Manmade Fibers

EBITDA 2019 nach Segment

in CHF Mio.

- Segment Surface Solutions

- Manmade Fibers Segment

- Übrige

Umsatz 2019 nach Region

in CHF Mio.

- Europa

- Asien-Pazifik

- Nordamerika

- Übrige Regionen

Ausgaben für FuE nach Segment

- Segment Surface Solutions

- Segment Manmade Fibers

Konzernstruktur

Oerlikon ist ein weltweit tätiger Technologiekonzern, der marktführende Technologien und Dienstleistungen für Oberflächenlösungen und Anlagen zur Herstellung von Chemiefasern in verschiedenen Sektoren anbietet. Nach dem Verkauf des Segments Drive Systems gliedert sich der Konzern nun in zwei Segmente: Surface Solutions und Manmade Fibers. Jedes Segment bietet Technologien und Lösungen unter gut eingeführten Kompetenzmarken an und verfolgt Strategien, die sich an den Bedürfnissen und Anforderungen des jeweiligen Marktes orientieren.

Konzernergebnis 2019

Die Ergebnisse von Oerlikon im Geschäftsjahr 2019 bewegen sich ungefähr auf Vorjahresniveau, trotz eines anspruchsvollen Marktumfeldes. Sie unterstreichen die Stärke des Portfolios und Geschäftsmodells. In einem von politischen Unsicherheiten und anhaltenden globalen Handelsstreitigkeiten geprägten Jahr haben die Sektoren zurückhaltend agiert. Diese verständliche Zurückhaltung änderte jedoch weder die Strategie von Oerlikon noch verlangsamte sie die technischen Weiterentwicklungen. Oerlikon hat weiterhin in die Geschäftsbereiche und das strukturelle Wachstum investiert.

2019 ging der Bestellungseingang um 5,2% auf CHF 2 590 Mio. zurück (einschliesslich eines negativen Währungseffekts von 2,2%) gegenüber CHF 2 731 Mio. im Vorjahr. Zugleich verringerte sich der Bestellungsbestand von CHF 596 Mio. (2018) auf CHF 583 Mio. zum Jahresende 2019, was einer Abnahme von 2,2% entspricht. Der Konzernumsatz wurde durch ungünstige Währungseffekte beeinflusst und sank leicht um 0,6% auf CHF 2 593 Mio. gegenüber CHF 2 609 Mio. im Vorjahr. Bei konstanten Wechselkursen lag der Umsatz bei CHF 2 650 Mio. Das Verhältnis zwischen Service- und Gesamtumsatz des Konzerns blieb mit 38% im Jahr 2019 gleich wie 2018.

Das Konzern-EBITDA ging um 9,9% auf CHF 366 Mio. zurück, woraus sich eine EBITDA-Marge von 14,1% ergibt. Im Vergleich dazu lag das EBITDA 2018 bei CHF 406 Mio. und einer Marge von 15,6%. Sondereffekte in Zusammenhang mit Restrukturierungsmassnahmen beeinflussten das Konzern-EBITDA. Unter Ausschluss dieser Kosten lag das EBITDA im Jahr 2019 bei 15,1%. Das EBIT betrug im Berichtsjahr CHF 164 Mio. oder 6,3% des Umsatzes (2018: CHF 243 Mio. oder 9,3%).

Der Gewinn aus fortgeführten Aktivitäten verringerte sich im Jahr 2019 von CHF 173 Mio. im Vorjahr um 36,4% auf CHF 110 Mio. Unter Berücksichtigung des Nettoergebnisses aus nicht fortgeführten Aktivitäten von CHF -176 Mio. im Geschäftsjahr 2019 beliefen sich das Konzernergebnis auf CHF -66 Mio. und das Ergebnis je Aktie auf CHF -0.21. Dem stehen CHF 245 Mio. und ein Ergebnis je Aktie von CHF 0.71 im Jahr 2018 gegenüber. Der Steueraufwand betrug 2019 CHF 39 Mio. gegenüber CHF 68 Mio. im Vorjahr.

Ein global ausgewogenes Unternehmen

Ein innovatives Technologieportfolio, globale Präsenz sowie ein branchenführendes, umfassendes Leistungsspektrum sind zentrale Bestandteile der Wachstumsstrategie von Oerlikon. Das Segment Surface Solutions leistete 2019 einen Beitrag von 57% zum Konzernumsatz, das Segment Manmade Fibers rund 43%.

Oerlikon verfügt über eine starke globale Präsenz und betreibt 182 Standorte in 37 Ländern. Davon befinden sich 83 in Europa, 54 in Asien-Pazifik und 45 in Nord- und Südamerika. Die Region Asien-Pazifik erwirtschaftete erneut den grössten Anteil am Konzernumsatz. Der Umsatz in dieser Region blieb stabil und belief sich auf CHF 1203 Mio. oder 46% des Konzernumsatzes gegenüber CHF 1210 Mio. oder 46% im Jahr 2018. Europa blieb auch 2019 die Region mit dem zweitgrössten Anteil am Konzernumsatz. Dieser betrug CHF 897 Mio. oder 35% im Geschäftsjahr 2019 im Vergleich zu CHF 852 Mio. oder 37% im Jahr 2018.

Der Konzernumsatz in Nordamerika belief sich auf CHF 394 Mio. oder 15% des Konzernumsatzes gegenüber CHF 409 Mio. oder 16% des Umsatzes im Jahr davor. In allen übrigen Regionen ging der Umsatz 2019 leicht zurück auf CHF 99 Mio. oder 4% des Konzernumsatzes gegenüber CHF 139 Mio. im Jahr 2018.

Solide Bilanz mit einer Eigenkapitalquote von 48%

Per 31. Dezember 2019 belief sich die Bilanzsumme von Oerlikon auf CHF 3647 Mio. gegenüber CHF 4545 Mio. per Bilanzstichtag 2018. Das Eigenkapital (zurechenbar auf die Konzernaktionäre) betrug CHF 1756 Mio., was einer Eigenkapitalquote von 48% entspricht. Zum Ende des Vorjahrs betrug das Eigenkapital CHF 2001 Mio. bei einer Eigenkapitalquote von 44%. Die tiefere Bilanzsumme ist auf geringere liquide Mittel und verringerte kurzfristige Finanzanlagen und derivative Finanzinstrumente infolge der Dividendenausschüttung und der Rückzahlung einer fälligen Anleihe im Jahr 2019 zurückzuführen. Die Gesamtverbindlichkeiten nahmen 2019 ab, hauptsächlich weil die im Jahr 2018 als zur Veräusserung gehaltenen Verbindlichkeiten nicht länger gültig waren. Per Jahresende resultiert daraus eine leicht tiefere Nettoliquidität von CHF 333 Mio. gegenüber CHF 398 Mio. per 31. Dezember 2018.

Gesunder operativer Geldfluss

Der Geldfluss aus operativen Aktivitäten vor Änderungen im Nettoumlaufvermögen sank von CHF 429 Mio. im Vorjahr um 24,9% auf CHF 322 Mio. im Jahr 2019. Das Nettoumlaufvermögen, definiert als Forderungen aus Lieferungen und Leistungen inklusive Vorräten und abzüglich Verbindlichkeiten aus Lieferungen und Leistungen sowie kurzfristiger Anzahlungen von Kunden, betrug CHF -70 Mio. gegenüber CHF -79 Mio. (2018).

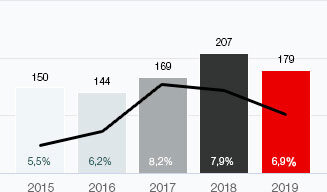

Die Investitionen (CAPEX) beliefen sich auf CHF 179 Mio. gegenüber CHF 207 Mio. im Jahr 2018. Unter Ausklammerung der Abschreibungen auf erworbene immaterielle Vermögensgegenstände betrug das Verhältnis von CAPEX zu Abschreibungen das 1,42-fache und lag damit über dem angestrebten Zielkorridor von 1,0 bis 1,2. Dies aufgrund der Investitionen in die additive Fertigung und den Aufbau von Lösungen wie ePD und CVD im Segment Surface Solutions.

Der Geldfluss aus Investitionstätigkeit lag bei CHF 416 Mio. 2018 betrug er CHF -342 Mio., zurückzuführen hauptsächlich auf den Verkauf des Segments Drive Systems. Der Geldfluss aus Finanzierungstätigkeiten machte 2019 CHF -760 Mio. aus und floss hauptsächlich in Dividendenausschüttungen von CHF 343 Mio., den Kauf von eigenen Aktien in Höhe von CHF 64 Mio., die Rückzahlung von Finanzverbindlichkeiten in Höhe von CHF 336 Mio. und den Zinsaufwand von CHF 17 Mio. Im Vergleich dazu beinhalteten die CHF -149 Mio. des Jahres 2018 Dividendenausschüttungen von CHF 118 Mio., den Kauf von eigenen Aktien in Höhe von CHF 14 Mio., die Rückzahlung von Finanzverbindlichkeiten in Höhe von CHF 5 Mio. und den Zinsaufwand von CHF 16 Mio. Ende 2019 wies Oerlikon flüssige Mittel von CHF 658 Mio. gegenüber CHF 858 Mio. Ende 2018 aus.

Verpflichtung zu FuE

Oerlikon investierte erneut mehr als 4% des Umsatzes in Forschung und Entwicklung (FuE). Die Ausgaben für FuE beliefen sich auf CHF 127 Mio. oder 4,9% des Konzernumsatzes gegenüber CHF 120 Mio. oder 4,6% in 2018.

Akquisitionen und Veräusserungen

Zur Stärkung der Kompetenzen und zum Ausbau des Produktangebots führte das Segment Surface Solutions drei Akquisitionen durch. Am Ende des ersten Quartals wurde die Übernahme von TeroLab Surface GmbH mit Sitz in Langenfeld, Deutschland, abgeschlossen. Das Unternehmen ergänzt das Portfolio von Beschichtungsdienstleistungen im Bereich thermisches Spritzen für den Landwirtschafts-, Stahl- und Automobilsektor sowie für OEMs im Maschinenbau. Im 3. Quartal erwarb Oerlikon die AMT AG in der Schweiz, um das Produkt- und Serviceangebot für Anwendungen im Bereich thermisches Spritzen und Komplettlösungen auszubauen. Gegen Ende 2019 erwarb Oerlikon die D-Coat GmbH in Deutschland und erweiterte damit das Dünnfilm-Portfolio von Oerlikon Balzers, insbesondere im Bereich von Schneidwerkzeugen für die Luft- und Raumfahrt sowie die Automobilindustrie. Der Verkauf des Segments Drive Systems an Dana Incorporated wurde Ende Februar abgeschlossen.

Dividendenausschüttung

Oerlikon ist der Ansicht, dass eine Dividendenausschüttung ein wichtiges Mittel ist, um den Aktionären einen Mehrwert zu bieten. Im Sinne einer effizienten Verwendung der aktuellen flüssigen Mittel und des Kapitals wird der Verwaltungsrat an der 47. Generalversammlung vom 7. April 2020 eine Dividendenausschüttung von CHF1.00 je Aktie beantragen. Die beantragte Dividende enthält eine ordentliche Dividende von CHF0.35 analog den beiden Vorjahren und eine Sonderdividende von CHF0.65 je Aktie.